2018年我国风电行业市场现状及发展空间分析

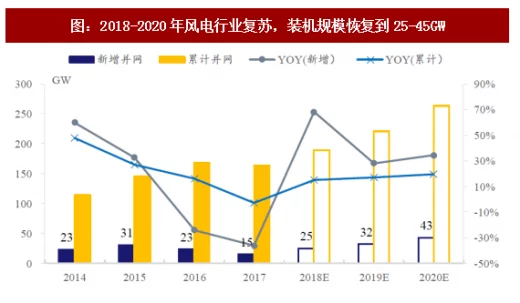

北极星风力发电网讯:17年装机下滑系弃风限制与装机结构调整。2017年西北部风电大省因红色预警限制,新增规模大幅收缩,增量项目向中东部转移,又因低风速区项目建设周期拉长,致使2017年全国新增装机15.02GW,同比下滑36%。

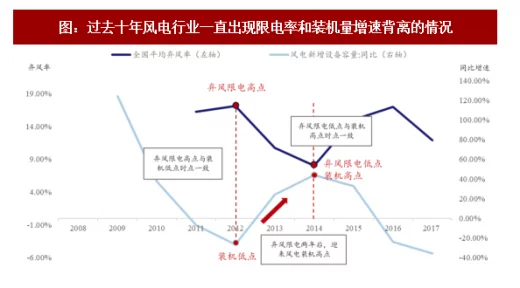

弃风限电与新增装机整体呈负相关关系。风电行业的历史情况显示,弃风限电高点之后两年会出现新增装机高点,而新增装机高点的出现意味着弃风限电率又会进入上行通道,两者互成反向增长,并不断反复循环。

图:过去十年风电行业一直出现限电率和装机量增速背离的情况

资料来源:公开资料整理

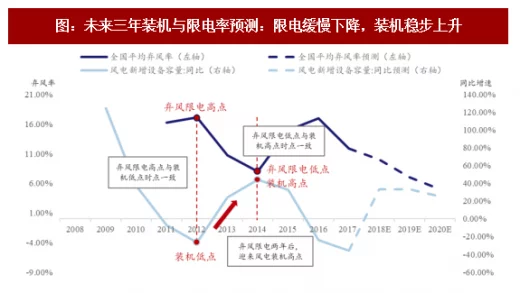

火电灵活性改造有望突破历史规律,实现中长期健康发展。根据能源局电力司相关负责人的公开发言,本次灵活性改造在2020年总量将达到2.1亿千瓦,实际火电调峰能力达20%。以弃风限电率5%,火电灵活性改造空间20%,改造装机2.1亿千瓦为2020年的假设前提,以当前三北地区火电利用小时数为基准,我们计算得到2017-20年火电可分别腾出72,432,936和1512亿千瓦时。假设全国风电弃风限电率2020年下降到5%,装机达到能源局规划的2.6亿千瓦,需要新增消纳风电空间4年合计数为1491亿千瓦时。可见火电灵活性改造腾出的空间足够覆盖新增风电消纳的需求,有望实现行业中长期稳健发展。

表:火电灵活性改造可以腾出足够的空间来消纳风电

资料来源:公开资料整理

火电的灵活性改造是能够对三北区域弃风限电改善起到立杆见影和决定性作用的,是国家电网工具箱中最具有确定性的选项,这是行业出现的新变化,能够帮助风电行业走出此前的产业循环,即便在其他边际条件不出现变化的情况下。

图:未来三年装机与限电率预测:限电缓慢下降,装机稳步上升

资料来源:公开资料整理

海上风电规模、价格、储备三重优势利好行业龙头。1)海上风场由于无空间限制单体规模可达到200-300MW,处于理论最优区间,其经济效益远高于单体50MW的低风速项目。另一方面,海风湍流强度低,风场使用寿命延长。陆上设计寿命20年的风电机组在海上可运营25~30年。2)16年电价调整政策中,对光伏、陆上风电的标杆电价均做下调,但海上风电标杆电价未作调整。电价调整顾虑打消后,各大厂商积极性不断提振。3)14年发布的海上风电开发方案涉及44个项目,规模超过10GW。经过2年多的审批手续后,于16年起陆续开工建设。我们预计本批海上项目储备将在2020年前完成并网,未来持续高增长,复合增速可达57%。与此同时,海上风电项目对风机质量及大型化要求越来越严,产业链集中度将向龙头企业提升,利好拥有质量、品牌优势且能提供运维服务的风电制造商。

图:8省海上风电项目规模合计超10GW

资料来源:公开资料整理

分散式风电从无到有,助力行业加速增长。根据国家相关政策导向判断,我们预计2018年将有分散式鼓励政策出台,中国分散式风电建设将从2018年开启帷幕,2018年1月,中国首个分散式风电在辽宁落地,装机规模为7.5MW,而在此之前中国分散式风电装机规模为0。根据能源局的最新政策,分散式风电具备不占核准指标的优势。目前,河北、河南、山西三省已规划2018-2020年分散式建设规模超过7GW,预计2020年前累计装机20GW。

图:2018-2020年风电行业复苏,装机规模恢复到25-45GW

资料来源:公开资料整理

西北限电情况下,项目向中东部转移,而中东部风资源富集区域多为山地,建设难度加大,建设周期拉长。作为在中东部地区集中式的有效补充,分散式风电成为重要选项。随着技术进步,扩大风资源利用范围,更多低风速+平坦+临近负荷中心的风资源可以被“分散式”的形式充分利用。政策密集加码,行业趋势结构性转变、技术进步叠加观念转变,分散式风电蓄势待发。且因不占指标、投资门槛低、具备经济性、政策扶持(简政+市场化交易)等,分散式风电的开发价值逐步体现。预计2018年在分散式的助力下,全年风电装机有望达到25GW